Los análisis históricos no garantizan los resultados futuros.

Datos a 11 de septiembre de 2024 Fuente: EPFR y AB

Market Matters

Los fondos del mercado monetario han sido los claros favoritos entre las clases de activos en 2024, captando entradas de capital por valor de más de 570.000 millones de dólares. ¿Cómo cambia la cosa con una perspectiva de inversión a largo plazo?

Datos a 11 de septiembre de 2024 Fuente: EPFR

Tras muchos años de política de tipos de interés cero, recientemente los inversores han podido obtener una rentabilidad aceptable del efectivo. Las letras del Tesoro estadounidense a tres meses han ofrecido un rendimiento superior al 5% durante gran parte del año pasado, superando claramente la media de los últimos 15 años.* Sin embargo, en los últimos seis meses se han producido las primeras salidas de capital de los fondos del mercado monetario. Son muy inferiores a las entradas de capital de los últimos años, pero pueden ser una señal de que los inversores perciben el equilibrio de la recompensa en otros segmentos.

Tanto los fondos de renta variable como los de renta fija han experimentado un repunte de las entradas de capital este año; de hecho, los fondos de renta variable global han captado 390.000 millones de dólares en lo que va de año.* Las entradas de capital, sesgadas hacia EE. UU., se han visto impulsadas en parte por la esperanza de rentabilidades de la IA, pero también por el sustancial apoyo fiscal y la evitación de una recesión. Esta situación, sin embargo, deja a algunos inversores preocupados por los niveles de las valoraciones, especialmente en un entorno de tipos más altos durante más tiempo.

*Datos a 11 de septiembre de 2024 Fuente: Bloomberg y EPFR

Los análisis históricos no garantizan los resultados futuros.

Datos a 11 de septiembre de 2024 Fuente: EPFR y AB

Con unos rendimientos del efectivo elevados, hemos escuchado a menudo esta pregunta durante el pasado año: si puedo ganar más del 5% con activos libres de riesgo, ¿por qué voy a molestarme en comprar otra cosa?

Sí, los inversores preocupados por las valoraciones de la renta variable tienen argumentos tácticos para mantener efectivo, o al menos otros instrumentos de renta fija, pero esos argumentos cambian si se consideran horizontes temporales más largos. Prevemos que la inflación se asiente por encima de su media de los últimos 30 años, impulsada por tres megafuerzas: el envejecimiento de la sociedad, la desglobalización y el coste de la transición energética.

En un mundo de inflación estructuralmente más alta, la mayoría de los inversores tendrán que centrarse en mantener el poder adquisitivo como objetivo principal. Creemos que tendrán que asumir más riesgos para lograrlo. La necesidad de asumir más riesgos de inversión como método para postergar el mal mayor de la pérdida de poder adquisitivo será un rasgo que definirá la forma en que los inversores se adaptarán al nuevo régimen de inversión que tendrán que afrontar.

Este argumento a favor de las acciones no se debe a su fuerte rentabilidad reciente, sobre todo en EE. UU., sino a que han sido una de las mejores coberturas contra la inflación a largo plazo. Mientras la inflación no ha sido extrema, las empresas han podido aumentar sus beneficios en términos reales, o ajustados a la inflación, repercutiendo las subidas de costes en los consumidores. Esto significa que tienen potencial para ofrecer rentabilidades reales positivas.

Mientras la inflación no ha sido extrema, las empresas han podido aumentar sus beneficios en términos reales, o ajustados a la inflación.

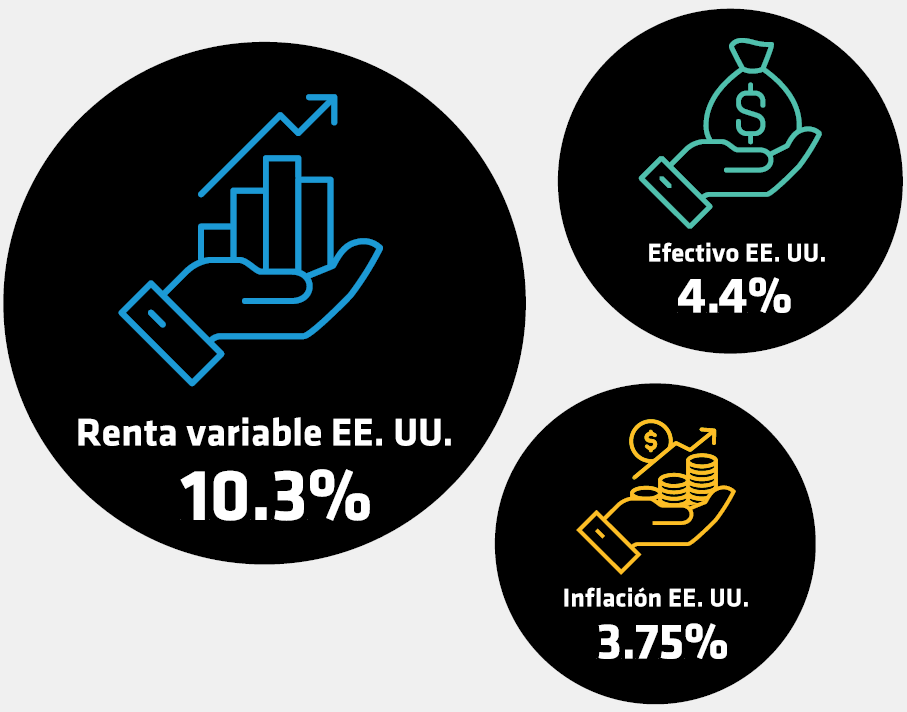

Desde la década de los años 60, las acciones estadounidenses han obtenido una rentabilidad anualizada del 10,3%, frente al 4,4% del efectivo, con la inflación en el 3,75%. Está claro que la renta variable ha sido un pilar fundamental para la acumulación de riqueza a largo plazo.

Las rentabilidades futuras de la renta variable serán probablemente más bajas que las registradas en los últimos tiempos, lastradas por unas valoraciones de partida superiores a la media y un entorno macro mucho menos favorable. Aun así, esperamos una rentabilidad nominal del 7% a escala mundial durante la próxima década, lo que seguiría suponiendo una prima sustancial respecto de la rentabilidad histórica del efectivo, superando al mismo tiempo la inflación. Es probable que el efectivo no ofrezca más que una rentabilidad similar a la inflación.

Las propias empresas son la otra gran fuente de demanda de renta variable, a través de las recompras de acciones. En la última década, las empresas han sido las mayores compradoras de renta variable estadounidense, superando la demanda de los inversores, y no se observan signos de que esto vaya a cambiar. Creemos que esta reducción gradual de la oferta de renta variable es un viento de cola adicional.

Las previsiones actuales no garantizan los resultados futuros.

Fuente: AB, datos a 1 de octubre de 2024

Los rendimientos más elevados no van a persistir, lo que hará que mantener efectivo resulte menos atractivo.

Estados Unidos ha comenzado a bajar los tipos, con un recorte de 50 pb en septiembre. Es probable que los tipos sigan bajando durante el próximo año. Seguramente este proceso reste atractivo a la opción de mantener efectivo.

El análisis histórico y las previsiones actuales no garantizan los resultados futuros.

A 19 de septiembre de 2024. Fuente: Bloomberg

Aunque el efectivo puede cumplir su función a corto plazo para quienes estén preocupados por las altas valoraciones, a largo plazo los inversores deberían plantearse un reequilibrio hacia activos de mayor riesgo para postergar el mal mayor de la pérdida de poder adquisitivo. Así pues, pensamos que la renta variable seguirá siendo una parte fundamental de las carteras de los inversores que aspiran a acumular riqueza.

Market Matters

Aportar información oportuna basada en el análisis para navegar por mercados dinámicos.

Las opiniones expresadas en este correo electrónico no constituyen un análisis, asesoramiento de inversión ni recomendaciones comerciales y no representan necesariamente las opiniones de todos los equipos de gestión de carteras de AB, y están sujetas a revisión a lo largo del tiempo.