In den vergangenen zehn Jahren haben Anleihen aus den Schwellenländern eine enorme Entwicklung durchgemacht. Waren sie damals in großer Mehrzahl mit Bonitäten unterhalb von BBB, also „Junk-Bond“-Niveau behaftet, so wird mittlerweile ein großer Teil der Emerging-Markets-Rententitel von den Ratingagenturen als Investment Grade (IG) bewertet. Warum? Und was bedeutet diese Veränderung für Anleger?

Das starke Wirtschaftswachstum in vielen Schwellenländern hat bei der Ratingverbesserung eine Hauptrolle gespielt. Heute gibt es mehr IG-Emittenten in den Emerging Markets als je zuvor. Kolumbien, Peru und die Philippinen sind die jüngsten Mitglieder im Klub.

Positiver Effekt von „Fallen Angels“

Auf der anderen Seite sind die Schwellenländer in den letzten Jahren jedoch nicht immun gegen Volatilität gewesen. Schlechtere Wirtschaftsdaten, politische Unruhen und geopolitischer Stress haben Länder wie Brasilien und Russland zu schaffen gemacht. Viele der größten Unternehmen dieser Länder wurden abgewertet wie etwa Petrobras in Brasilien und eine ganze Reihe russischer Banken, die allesamt ihren IG-Status einbüßten.

Auch im Bereich Staatsanleihen finden sich unter den größten Ratingabsteigern, „Fallen Angels“ genannt, die Papiere von Russland und Brasilien. Beide Länder haben einen gewichtigen Anteil in EM-Indizes, und ihre Abwertung auf Junk-Niveau hatte signifikante Auswirkungen auf die IG-Indizes.

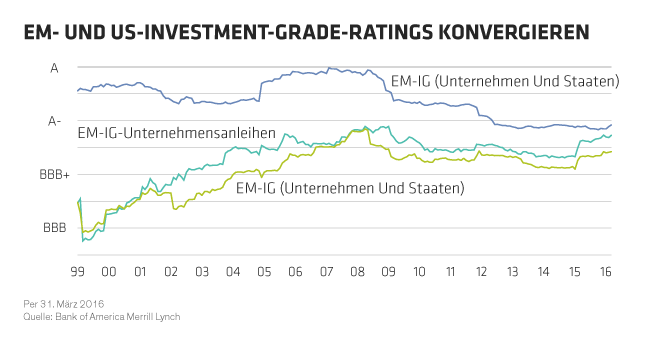

Die IG-Indizes der Schwellenländer verfügen durch das Ausscheiden von Russland und Brasilien nunmehr über ein weit höheres Bonitätsniveau und konvergieren sogar erstmals mit US-IG-Unternehmensanleihen (Abbildung).

Die durchschnittliche Bonität des US-IG-Unternehmensanleihenindex hingegen hat sich verschlechtert, insbesondere weil einige Unternehmen aus dem Rohstoff- und Energiesektor bis an die untere Grenze von IG herabgestuft wurden.

In den Schwellenländern jedoch befinden sich viele Energiefirmen ganz oder teilweise in Staatsbesitz – durch diese Unterstützung wurden sie weniger stark von Abwertungen betroffen. Lokale Produzenten in diesem Bereich profitierten zudem von Abwertungen ihrer jeweiligen Währung, was ihnen Kostenvorteile im Wettbewerb verschaffte.

Auswirkungen auf die zukünftige Entwicklung

Die Konvergenz der Bonitäten von EM-IG-Indizes mit dem US-IG-Index ist absolutes Neuland für die Märkte. Durch das Verschwinden einiger der riskantesten Namen aus den EM-Indizes bekommen die Anleger nicht mehr unbedingt den relativen Renditevorteil, den sie historisch gewohnt waren.

Viele Anleger werden daher feststellen müssen, dass die auf der Historie fußenden Bewertungsvergleiche und Top-down-Analysen keine wirklich hilfreichen Anhaltspunkte mehr liefern können. Um vernünftige Auswahlentscheidungen zu treffen, muss daher noch stärker als bisher auf die Fundamentaldaten jedes einzelnen Papiers geachtet werden, ganz gleich aus welcher Region es stammt.

Die hier geäußerten Einschätzungen und Meinungen sind weder Analysen noch dienen sie als Investmentberatung oder Anlageempfehlung. Sie geben nicht notwendigerweise die Ansichten aller Portfoliomanagementteams von AB wieder.