Für die Aktionäre der europäischen Banken war 2020 ein Jahr zum Vergessen. Die Inhaber von Bankanleihen konnten sich jedoch über positive Erträge freuen und können positiv auf 2021 blicken, basierend auf soliden Bilanzen und unterstützenden regulatorischen Bedingungen.

Die Auswirkungen des Coronavirus haben das Eigenkapital der europäischen Banken weiter unter Druck gesetzt. Für die ohnehin schon mit schwachem Wachstum und niedrigen Zinsen kämpfenden Banken hat COVID-19 weitere Wertberichtigungen für Kreditausfälle, geringere Gewinne und Beschränkungen bei den Dividenden ausgelöst. Dennoch haben einige dieser Faktoren die Position der Inhaber von Bankanleihen verbessert, und zwar aus mehreren Gründen.

Bilanzen gehen gestärkt ins neue Jahr

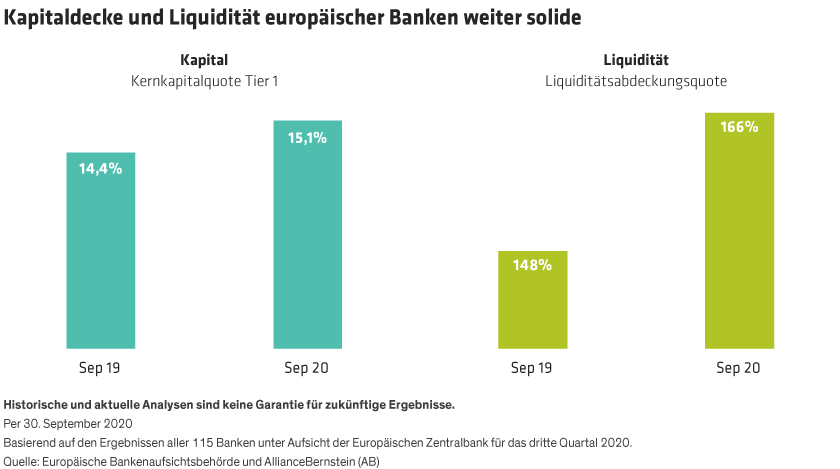

Die meisten Banken gehen in einer relativ starken Position in das Jahr 2021. Im Jahr 2020 konnten sie typischerweise die bereits starken Bilanzen auf zwei Arten stärken.

Erstens verhinderten die Beschränkungen für Dividendenausschüttungen und Aktienrückkäufe im Jahr 2020 durch die Europäische Zentralbank (EZB) und die Bank of England (BoE), dass Banken Kapital ausschütten konnten. Zweitens gaben die Aufsichtsbehörden den Banken einen erheblichen Spielraum, um die Kreditvergabe an Unternehmen aufrechtzuerhalten. Diese „regulatorische Nachsicht“ hilft den Banken, ihr Vermögen zu vergrößern, ohne durch höhere Kapitalanforderungen bestraft zu werden.

Auch die Liquidität der Banken ist relativ hoch (Abbildung, unten). Während der Krise haben die Kunden weniger ausgegeben und mehr gespart. Auch die EZB hat mit günstiger Refinanzierung geholfen, indem sie ihre gezielten längerfristigen Refinanzierungsgeschäfte (Targeted Longer-Term Refinancing Operations, TLTRO) zur Unterstützung der Wirtschaft im Euroraum verlängert hat. Und abgesehen von der staatlich gestützten Kreditvergabe ist das Kreditwachstum im Allgemeinen hinter dem Einlagenwachstum zurückgeblieben, sodass überschüssige Einlagen als liquide Aktiva recycelt wurden.

Aktivaqualität könnte fallen, jedoch von hohem Niveau aus

Vielen Unternehmen in der Eurozone steht noch ein schwieriges Jahr bevor. Sie könnten Schwierigkeiten haben, ihre Schulden zu bedienen, wenn die Unterstützung durch Regierung und Zentralbank im Laufe des Jahres 2021 endet. In diesem Szenario würde die Arbeitslosigkeit wahrscheinlich steigen und die Ausfallraten für kleine und mittlere Unternehmen würden zunehmen, insbesondere in stark betroffenen Branchen wie Gastgewerbe und Einzelhandel. Letztlich würde der Bankensektor durch eine Verschlechterung der Kreditausfälle negativ beeinflusst werden.

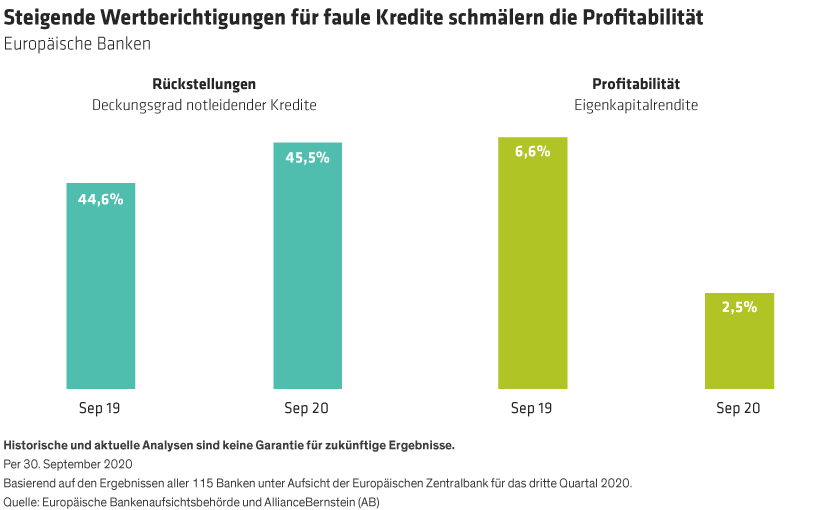

Doch selbst wenn sich dadurch die Qualität der Kreditbücher der Banken verschlechtert, ist ihre Ausgangsbasis solide. Die notleidenden Kredite sind auf einem historisch niedrigen Niveau und die Rückstellungen für potenzielle Verluste wurden erhöht. Entscheidend für Investoren in zusätzliche Tier-1-Anleihen (AT1) und bedingte Wandelanleihen (Contingent Convertible Debt, CoCos) der Banken ist, dass unsere Analysen darauf hindeuten, dass die meisten Banken nun über genügend Kapital verfügen, um potenzielle Verluste – weit über den Rückstellungsniveaus – zu absorbieren, ohne dass eine Umwandlung in Aktien oder eine Abschreibung ausgelöst wird.

Niedrige Gewinne sind ein Problem, allerdings primär für Aktionäre

Die letzten fünf Jahre waren ein Albtraum für die Aktionäre der europäischen Banken. Eine strengere globale Regulierung zwang die Kreditinstitute zu Kapitalerhöhungen, während ein wachstumsschwaches Niedrigzinsumfeld die Gewinne und die Eigenkapitalrendite drückte. Das Jahr 2020 und die Coronakrise bildeten den Tiefpunkt einer düsteren Periode (Abbildung, unten).

Effektiv wurde Wert von den Aktionären auf die Anleihengläubiger übertragen, deren Kapital- und Zinszahlungen besser geschützt sind, da die regulatorischen Maßnahmen die Bilanzen gestärkt haben.

Dennoch sind die Gewinne der Banken letztlich auch für die Anleihengläubiger wichtig. Und glücklicherweise hat COVID-19 die Bemühungen der Banken beschleunigt, ihre Systeme aufzurüsten, ihre Abläufe zu digitalisieren und ihre Effizienz und Profitabilität zu steigern. Zudem unterstützt die EZB Fusionen und Übernahmen, die helfen sollen, die Kosten zu senken und einen konsolidierten, stärkeren Bankensektor zu schaffen. Für Anleihengläubiger sollten die Gewinne also immer noch ausreichend sein, um eine Erosion des Kapitals zu verhindern, die ihre Investitionen gefährden würde.

AT1-Bewertungen weiterhin überzeugend

Trotz einer starken Rallye im Jahr 2020 sind die AT1-Bewertungen unserer Meinung nach immer noch attraktiv, sowohl absolut als auch relativ zu vergleichbaren Anlageklassen (Abbildung, unten links).

AT1-Anleihen bieten an jedem Punkt des Bonitätsspektrums – von BBB bis hinunter zu B – höhere Spreads als andere ähnlich bewertete festverzinsliche Anlagen. Und innerhalb der Finanzkredite haben sich die Spreads zwischen AT1- und Tier-2-Anleihen von einem Rekordtief von 146 Basispunkten im Februar 2020 auf 261 Basispunkte bis Ende 2020 ausgeweitet. Das lässt unserer Meinung nach viel Raum für eine Spread-Kompression, wenn der Virus zurückgeht und sich die Märkte normalisieren.

Darüber hinaus haben AT1-Anleihen in Auf- und Abwärtsmärkten ein besseres Risiko-Ertrags-Verhältnis als Bankaktien gezeigt (Abbildung oben, rechts). Der hohe und vorhersehbare Kupon von AT1 (derzeit durchschnittlich 6,1 %) hat sich als viel unterstützender erwiesen als die Dividenden von Bankaktien. Und die AT1-Kurse werden stärker von der Kapitalstärke der Banken beeinflusst, die sich verbessert hat, während Aktien stark auf weniger zuverlässige Gewinne ausgerichtet sind.

Bankkapital bleibt der Schlüssel zur Erholung Europas

Die Trends, die die AT1-Anleihen in den letzten Jahren unterstützt haben, sollten unserer Meinung nach während der Erholung anhalten. Die Aufsichtsbehörden wollen sicherstellen, dass der Bankensektor über ausreichend Kapital verfügt, um die Kreditvergabe an Unternehmen in der Eurozone aufrechtzuerhalten. Die Anforderungen an den antizyklischen Puffer werden wahrscheinlich ebenfalls niedrig bleiben. Diese Anforderung reduziert das Risiko verpasster Zahlungen (Kupon-Skip) für Anleger.

Die Aufsichtsbehörden wollen den Banken auch mehr Zeit geben, um die neuen und strengeren Kapitalanforderungen zu erfüllen, was den Druck zur Ausgabe von vorrangigen oder nachrangigen Anleihen verringert. Infolgedessen erwarten wir, dass das AT1-Nettoangebot gering bleiben wird. Wir denken, dass die hohen Renditen von AT1-Anleihen wahrscheinlich eine steigende Nachfrage anziehen werden, wenn die Pandemie zurückgeht und die Wirtschaft sich erholt.

Bei AT1 wählerisch sein

Der AT1-Markt hat sich seit den Tiefstständen vom März 2020 erholt und die Bewertungen einiger Anleihen sind weniger attraktiv, zumal die Volatilität dieser Wertpapiere recht hoch sein kann, wie es im Jahr 2020 der Fall war. Eine gründliche Recherche kann Namen identifizieren, die überzeugende Risiko-Ertrags-Merkmale und unerkannte Werte bieten. Zum Beispiel könnten ausgewählte kleinere Banken Ziel von Fusionen oder Übernahmen sein und ihre Spreads könnten sich im Einklang mit den Anleihen der stärkeren akquirierenden Banken verringern. Einige spanische und italienische Banken bieten unserer Meinung nach immer noch einen guten Wert, ebenso wie alte Tier-1-Emissionen, die jetzt, da die Regulierung geklärt ist, gekündigt werden sollen.

Bankanleihen haben letztlich von der Pandemie profitiert. Da sich viele der unterstützenden Trends weiter fortsetzen, sollten Anleihengläubiger ihr Vertrauen in europäische Banken behalten.

Steve Hussey ist Head of Financial Institutions Credit Research bei AllianceBernstein (AB).

Jørgen Kjærsgaard ist Co-Head of European Fixed Income und Director of European and Global Credit bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden. AllianceBernstein Limited ist von der Financial Conduct Authority in Großbritannien zugelassen und wird durch diese Behörde reguliert.

Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Dieser Artikel dient ausschließlich der Information und stellt keine Anlageberatung dar. Anleger sollten ihre persönliche Situation mit professionellen Beratern besprechen, bevor sie Entscheidungen treffen.

Der Wert einer Anlage kann sowohl steigen als auch fallen. Unter Umständen erhalten Anleger ihr eingesetztes Kapital nicht vollständig zurück.

Contingent Convertibles (CoCos) sind ein komplexer Anleihentypus, der sich in eine Aktie wandelt, sobald ein zuvor festgelegtes Ereignis eintrifft. Das Risiko einer Anlage in diese Art von Instrumenten besteht darin, dass die Inhaber von CoCos vor anderen Aktienanlegern Verluste erleiden und möglicherweise nicht den Ertrag ihrer Anlage erhalten. AT1 sind eine Untergruppe von CoCos.