Die US-Notenbank wird ihre Offenmarktkäufe von festverzinslichen Wertpapieren bald reduzieren. Wer wird dann in die Bresche springen?

Eines wissen wir: Die Geschichte wird sich nicht wiederholen. Im Jahr 2013 deutete der damalige Fed-Vorsitzende Ben Bernanke die Möglichkeit einer Drosselung der Anleihenkäufe an („Taper Tantrum“). Die Zinsen für zehnjährige Staatsanleihen stiegen von 2 % auf 3 %, um dann sechs Monate später wieder zu fallen, als das Tapering tatsächlich begann.

Wir glauben, dass es dieses Mal anders ist. Wir glauben nicht an einen „Wutanfall“, sondern an ein gewisses Geben und Nehmen, wenn die Fed ihre Geldpolitik zurückfährt, eher wie ein „Tapering Tango“. Denn selbst wenn sich die Fed aus dem Anleihenmarkt zurückzieht, werden die US-Banken ihre Anleiheninvestitionen wahrscheinlich erhöhen.

Banken auf der Suche nach Geschäft

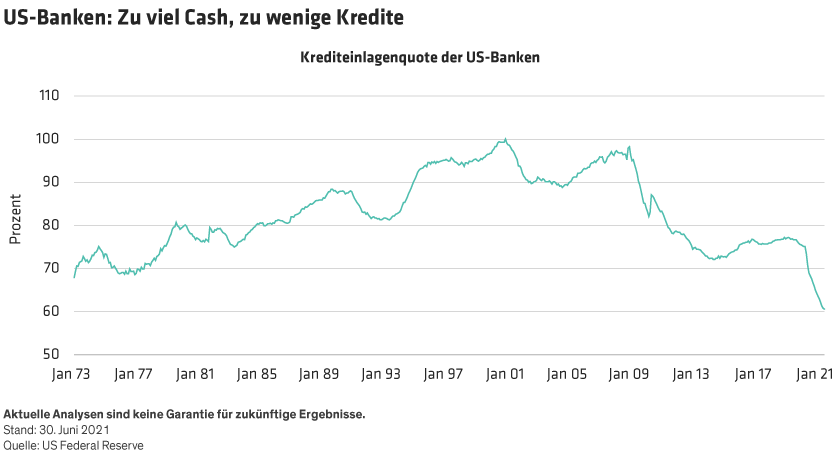

Die Banken befinden sich in einer schwierigen Lage. Die Zinsen sind niedrig, das Kreditwachstum ist schwach, und die Einlagen sind hoch. Das Verhältnis von Krediten zu Einlagen, ein wichtiger Maßstab für die verfügbare Finanzierung, ist bei den US-Banken so niedrig wie seit 50 Jahren nicht mehr (Abbildung).

Um den erodierten Nettozinsertrag auszugleichen, können die Banken ihre überschüssigen Mittel in Wertpapiere investieren. Zum Zeitpunkt des Kaufs kennzeichnet die Bank die Wertpapiere entweder als kurzfristige Positionen oder als Halten bis zur Fälligkeit (Held to Maturity, HTM). Die als HTM ausgewiesenen Wertpapiere verbleiben bis zu ihrer Fälligkeit zu den fortgeführten Anschaffungskosten in der Bilanz, was den Banken hilft, die Kapitalvolatilität zu steuern und die Widerstandsfähigkeit bei Stresstests zu erhöhen.

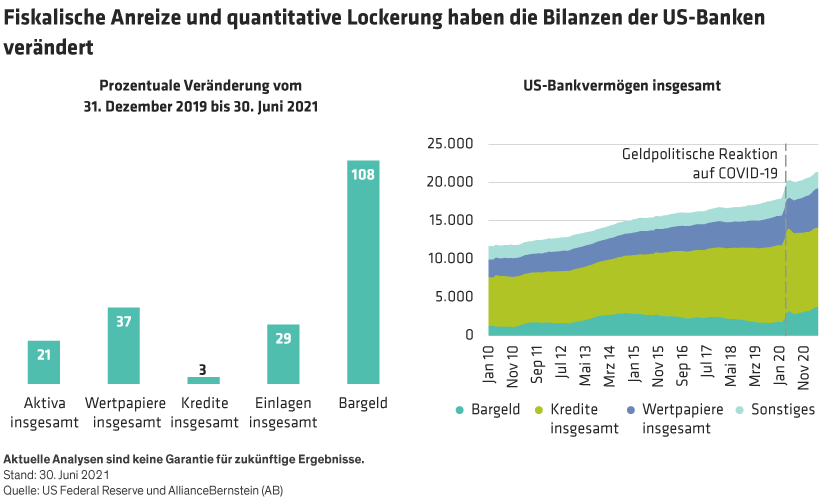

Die Menge an HTM-Wertpapieren in den Bankbilanzen hat sich seit Anfang 2020 mehr als verdoppelt, ein Zeichen dafür, dass die Banken davon ausgehen, dass überschüssige Einlagen noch einige Zeit in ihren Büchern verbleiben werden. Auch die liquiden Mittel haben sich weiter erhöht, da die Banken mit ihren Investitionen warten, bis die Zinsen steigen (Abbildung), entweder durch die Zinsanpassung oder durch die Marktkräfte.

Ein Teil des Problems besteht darin, dass die Unternehmen während der Pandemie keine Kapitalinvestitionen getätigt haben, was die Nachfrage nach Gewerbe- und Industriekrediten einschränkt. Wir glauben jedoch, dass die Flaute beim Kreditwachstum nur vorübergehend ist.

Hinzu kommt, dass ein Großteil der staatlichen Konjunkturprogramme für die Verbraucher in den Sparbüchern gelandet ist. Das Ausgabeverhalten der Verbraucher hat sich in den letzten 12 Monaten verbessert, aber sie haben auch Kredite und Kreditkarten zurückgezahlt, was die ausstehenden Kredite weiter verringert hat.

Nicht nur die Kreditvergabe ist vorerst zurückgegangen, sondern auch die regulatorischen Änderungen haben die Liquidität erhöht, die die Banken vorhalten und effizient verwalten müssen. Banken, die in der Vergangenheit über 90 % ihrer Einlagen als Kredite vergeben haben, streben heute ein Niveau von etwa 75 % an. Aber die Branche erreicht nicht einmal dieses neue, niedrigere Ziel. Das Verhältnis von Krediten zu Einlagen liegt in der Branche derzeit bei 60 %, und eine der vier größten Banken liegt bei miserablen 45 %. Das bedeutet, dass in den Bankbilanzen viel Kapital vorhanden ist, das nur darauf wartet, investiert zu werden.

Von Japan lernen

Einige Anleger haben die Befürchtung geäußert, dass das derzeit niedrige Verhältnis von Krediten zu Einlagen in den USA eine Vorwarnung für eine wirtschaftliche Flaute sein könnte, da es die Entwicklung widerspiegelt, die das Verhältnis in Japan in den 1990er-Jahren genommen hat (Abbildung).

Damals hatte Japan jedoch wichtigere Probleme als eine sinkende Krediteinlagenquote: Es hatte auch mit einer alternden Bevölkerung, einer niedrigen Geburtenrate, stagnierendem Wachstum und geringer Effizienz zu kämpfen, und das inmitten des japanischen Entschuldungszyklus nach der Blasenbildung. Keines dieser Probleme ist heute in den USA von entscheidender Bedeutung.

Japans Krediteinlagenquote begann Mitte 2010 erneut zu sinken – eine Erfahrung, die unserer Meinung nach für die USA heute relevanter ist. Diesmal war der Rückgang auf die qualitative und quantitative Lockerung zurückzuführen. Die japanischen Banken mussten die niedrige Nettozinsspanne ausgleichen. Da sie durch die Regulierung eingeschränkt waren, investierten sie in die sichersten Vermögenswerte, die sie finden konnten: inländische und globale Staats- und Agency-Anleihen.

Wir glauben, dass die US-Banken die Lücke füllen werden, wenn die US-Notenbank mit dem Abbau der Geldmenge beginnt – sie werden Anleihen kaufen, um überschüssiges Kapital zu investieren und die schwächelnden Nettozinsmargen zu ergänzen. Und auch wenn US-Banken über Staatsanleihen hinausgehen können, gehen wir davon aus, dass ihr primäres Anlageziel hochwertige Staatsanleihen und Agency-Anleihen sein werden.

Der Rückgang des Verhältnisses zwischen Krediten und Einlagen der US-Banken ist zwar deutlich, aber eher auf pandemiebedingte Steuerausgaben als auf schädlichere sozioökonomische Umstände zurückzuführen. Während die US-Notenbank ihre Geldpolitik zurückfährt und sich das Wachstum der Bankkredite in den nächsten vier oder fünf Jahren normalisiert, wenn auch in Schüben, werden die US-Banken, die überschüssiges Kapital investieren, unserer Meinung nach anstelle der US-Notenbank auf den offenen Markt treten.

Shrut Vakil, CFA, ist Corporate Credit Research Analyst und Masahiko Loo ist Portfoliomanager für Japan Multi-Sector Fixed Income bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.