Von den nuklearen Spannungen mit Nordkorea bis hin zu den Tumulten auf den Strassen von Charlottesville schweben erneut politische Risiken über den Aktienmärkten. Nach unserem Dafürhalten sollten sich Anleger auf ein potenzielles Wiederaufflammen der Volatilität gefasst machen.

Die Volatilität kann nicht ewig niedrig bleiben. Im vergangenen Jahr fiel die Volatilität am US-amerikanischen und globalen Aktienmarkt auf den tiefsten Stand im letzten Jahrzehnt. Viele Anleger sind besorgt, dass eine derart niedrige Volatilität möglicherweise auf eine dramatische potenzielle Wende hindeutet.

AUS SELBSTGEFÄLLIGKEIT ENTSTEHEN UNAUSGEWOGENE VERHÄLTNISSE

Diese Bedenken sind berechtigt. Eine niedrige Volatilität führt oft zu Sorglosigkeit. Daraus können unausgewogene Verhältnisse am Markt entstehen, die dann heftig zurückschlagen. Bei extrem niedriger Volatilität halten Anleger Risikoanlagen möglicherweise für weniger risikobehaftet als sie es eigentlich sind. Diese Einschätzung facht eine Inflation der Kurse an, die in einer drastischen Korrektur münden könnte.

Natürlich gibt es viele gute Gründe für die niedrige Volatilität von heute. Das weltweite Wirtschaftswachstum setzt sich in moderatem Tempo weiter fort. Die Inflation ist im Allgemeinen verhalten. Selbst Sorgen über steigende Zinsen sind möglicherweise etwas überzogen, da die US-Notenbank die Zinsen wahrscheinlich ganz allmählich anheben wird.

Allerdings ist es schon sehr lange her, dass die Aktienmärkte einen grösseren Rückgang erlebten. Dass der S&P 500 um mehr als 10% fällt, hat es schon seit 79 Wochen nicht mehr gegeben. Im Schnitt hat der US-Markt seit 1928 alle 33 Wochen einen derartigen Einbruch erlebt.

DEN RICHTIGEN ZEITPUNKT ZU ERWISCHEN, IST NAHEZU UNMÖGLICH

Nichts hiervon bedeutet, dass sich am Horizont eindeutig ein beträchtlicher Abschwung abzeichnet. Ähnlich wie Bewertungen können Volatilitätsniveaus Ihnen nicht vorhersagen, wann es zu einer Korrektur kommt. Selbst erfahrene Anleger, die makroökonomische Signale, Marktrisiken und politische Gefahren aufmerksam beobachten, können nur in seltenen Fällen den Auslöser für eine veränderte Stimmung und einen Wendepunkt am Markt bestimmen.

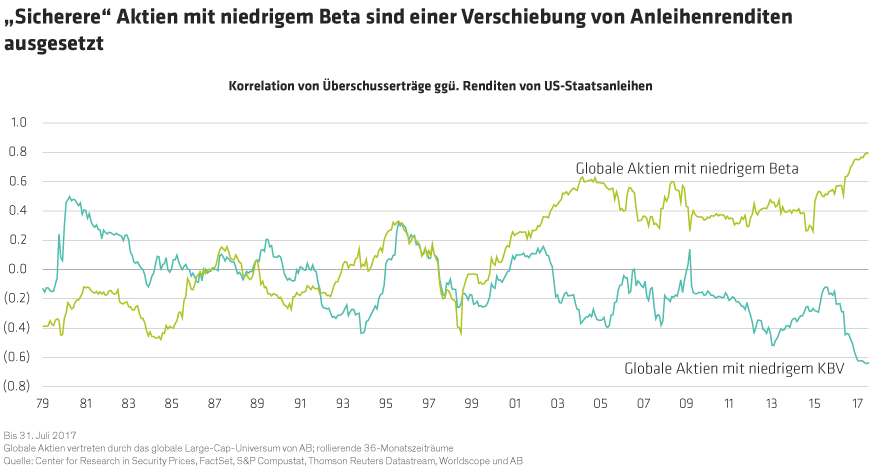

Daher müssen sich Anleger bereits jetzt vorbereiten. Nach unserer Überzeugung können Aktienportfolios mit geringerer Volatilität eine wichtige Rolle spielen, um Abwärtsentwicklungen abzufedern. Aber da gibt es einen Haken: Die aktuelle niedrige Volatilität fiel zeitgleich mit einer Phase von extrem niedrigen Zinsen zusammen. Wenn die Zinsen steigen, werden viele Aktien mit niedrigerem Beta, die sich häufig ähnlich wie Anleihen verhalten, wahrscheinlich eine unterdurchschnittliche Entwicklung aufweisen (Abbildung).

PASSIVE PRÄFERENZEN VERSTÄRKEN ZINSRISIKEN

Zinsrisiken werden durch technologische Veränderungen an Märkten verstärkt. In quantitativen Strategien gibt es eine Menge Geld, das systematisch auf Volatilitätsverschiebungen reagiert. Entstehende Volatilität könnte hierdurch verstärkt werden. Die Verbreitung von börsengehandelten Fonds (ETFs) hat zu einer ungleichmässigen Verteilung verschiedener Arten von Aktien geführt, weil Menschen passive Vehikel kaufen, um sich in bestimmten Arten von Aktien zu engagieren.

In den USA ist es wahrscheinlicher, dass Immobilien-Trusts (REITs) und Aktien von Versorgern in passiven Anlagevehikeln gehalten werden als Aktien aus anderen Sektoren (Abbildung). Der Grund hierfür ist, dass REITs und Versorger Titel mit geringerem Risiko darstellen und passive Portfolios häufig darauf ausgelegt sind, Anlegern ein fix und fertig geschnürtes Engagement in niedrigerer Volatilität zu bieten. Doch diese Aktien weisen typischerweise auch eine hohe Sensitivität gegenüber Zinsen auf. Wenn Zinsen also steigen, wodurch diese Aktien plötzlich in Ungnade fallen und alle gleichzeitig aussteigen wollen, könnte die Volatilität verstärkt werden. Das gilt insbesondere wegen des heutzutage vorherrschenden algorithmusbasierten Handels, in dem computergestützte Hinweise einen massenhaften Verkauf auslösten könnten. Nach der Wahl von Präsident Trump im letzten November kam es in der Tat zu einem drastischen Einbruch bei Versorgeraktien und REITs, als die Zinsen stiegen.

SORGSAME VORBEREITUNG AUF POTENZIELLE VOLATILITÄT

Diese Bedingungen erfordern Selektivität. Unserer Meinung nach sollten Anleger Unternehmen inds Auge fassen, die stabile, von niedrigem Beta gekennzeichnete Merkmale mit attraktiven Bewertungen und robusten Cashflows kombinieren. Aktien von Unternehmen mit diesen Charakteristika sind in der Lage, Portfolioerträge zu stützen, selbst wenn sinkende Märkte mit steigenden Zinsen zusammenfallen. Unser Research hat herausgefunden, dass eine „Stabilitätskomponente“ als Ergänzung zum Gesamtportfolio eines Anlegers eine Absicherung gegen Abwärtsentwicklungen bieten kann, die Anleger langfristig brauchen, und gleichzeitig bei steigenden Märkten trotzdem das Aufwärtspotenzial erschliessen kann.

Warten Sie nicht auf ein klares Signal, wann ein Risikoabbau angezeigt ist. Die jüngsten Ereignisse in aller Welt erinnern daran, dass es jederzeit zu plötzlichen Volatilitätsspitzen kommen kann. Ein Ausstieg aus dem Markt zur falschen Zeit kann den langfristigen Erträgenb genauso viel Schaden zufügen wie ein fehlendes Engagement im Markt, wenn es zu einer Erholung kommt. Die Umsetzung einer durchdachten Aktienstrategie mit geringer Volatilität kann Anlegern helfen, bei Turbulenzen im Markt zu bleiben, Verluste bei einem Abschwung zu verringern und höhere Gewinne während einer Erholung zu erzielen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Recherchen, Anlageberatungen oder Handelsempfehlungen dar und spiegeln nicht notwendigerweise die Ansichten aller Portfoliomanagementteams bei AB wider.