Stimmenzuwachs der Grünen begünstigt tiefere EU-Integration

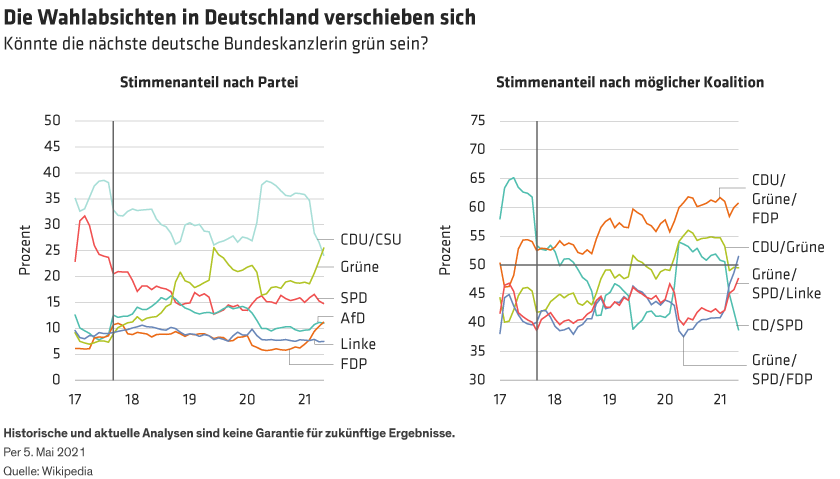

Obwohl viele Analysten glauben, dass die CDU/CSU vor dem Wahltag Boden gutmachen wird, ist das alles andere als sicher. Zum jetzigen Zeitpunkt können wir nur mit Sicherheit sagen, dass die Bildung einer Koalition nicht einfach sein wird (Abbildung rechts), und dass es immer wahrscheinlicher wird, dass die Grünen Teil der nächsten Regierung sein werden. Die nächste Bundeskanzlerin könnte sogar die Co-Vorsitzende der Grünen, Annalena Baerbock, sein.

Wie würde eine grün geführte Regierung handeln? Das Kernstück des Parteiprogramms ist eine 70%ige Senkung der CO2-Emissionen bis 2030 (ausgehend von einem aktuellen Ziel von 55 %). Die Märkte werden sich jedoch eher auf ein zehnjähriges, 50 Milliarden Euro schweres jährliches Investitionsprogramm (1,5 % des BIP) konzentrieren, das durch höhere Steuern auf Einkommen und Vermögen und ein größeres Haushaltsdefizit finanziert werden soll, was eine Änderung der umstrittenen deutschen Schuldenbremse erfordern würde.

Die Grünen befürworten auch eine tiefere europäische Integration und Solidarität, auch weil diese Politik als ein wesentlicher Schritt zur Bekämpfung des Klimawandels angesehen wird. Grüne Politik würde unter anderem ein größeres EU-Budget und mehr Befugnisse zur Einnahmeerhebung, die Umwandlung des Europäischen Stabilitätsmechanismus (ESM) in einen Europäischen Währungsfonds und die Vollendung der Bankenunion beinhalten.

In vollem Umfang umgesetzt, würde das Programm der Grünen einen bedeutenden Impuls für die europäische Integration darstellen und der Europäischen Zentralbank einen Teil der Last abnehmen, schwächere Staaten der Eurozone zu unterstützen. Der Hauptverlierer wäre wahrscheinlich der deutsche Unternehmenssektor, der durch höhere Steuern und Energiekosten belastet werden würde.

Natürlich ist es höchst unwahrscheinlich, dass die Grünen in einer Koalitionsregierung alle ihre Wahlversprechen umsetzen könnten. Dennoch würde die Beteiligung der Partei mit ziemlicher Sicherheit zu einem laxeren finanzpolitischen Kurs führen, als das sonst der Fall wäre. Es ist immer noch schwer vorstellbar, dass Deutschland an der Spitze des globalen fiskalischen Aktivismus steht, aber mit einem größeren Einfluss der Grünen würde es zumindest nicht in die entgegengesetzte Richtung drängen.

Verstärkte Integration und Stabilität stützen Euro-Anleihenmärkte

Mehr haushaltspolitische Flexibilität in Deutschland könnte Euro-Staatsanleihen in mehrfacher Hinsicht beflügeln. Zum einen würde der Widerstand der „sparsamen“ nordeuropäischen Länder, mehr für die dringend benötigten Strukturreformen in Italien auszugeben, wahrscheinlich geringer ausfallen. Eine erweiterte EU-Bilanz und die daraus resultierende engere Fiskalunion könnte auch einen Teil der fiskalischen Belastung der peripheren Länder des Euroraums verringern.

Angesichts weiterhin niedriger Zinsen sowie einer potenziell gelockerten Fiskalpolitik in Deutschland würden sich die europäischen Zinskurven wahrscheinlich weiter versteilen. Und höhere Renditen könnten ehemals zögerliche Anleger zurück in die Peripheriemärkte locken.

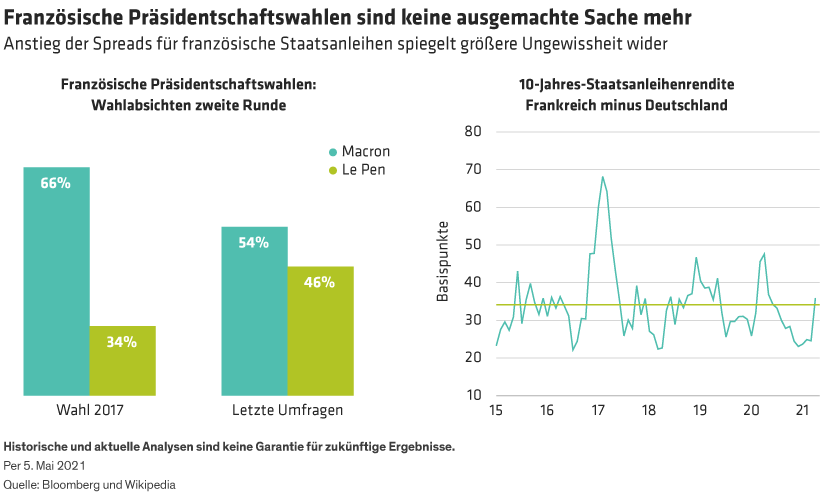

Insgesamt sind die kurzfristigen politischen Auswirkungen von COVID-19 also überraschend konstruktiv für die Anleihenmärkte der Euro-Peripherie. Die fortlaufenden Anleihenkäufe der EZB bleiben jedoch aus mehreren Gründen unerlässlich, nicht zuletzt, um die Renditen der Kernanleihen unter Kontrolle zu halten. Schwieriger könnte es werden, wenn die französischen Präsidentschaftswahlen im nächsten Jahr in den Fokus rücken – Meinungsumfragen deuten auf einen viel engeren Wettbewerb zwischen Präsident Emmanuel Macron und Marine Le Pen hin, als wir ihn 2017 gesehen haben (Abbildung unten). Und es besteht die Möglichkeit, dass sich die fragile politische Einheit Italiens als nicht tragfähig erweisen wird.