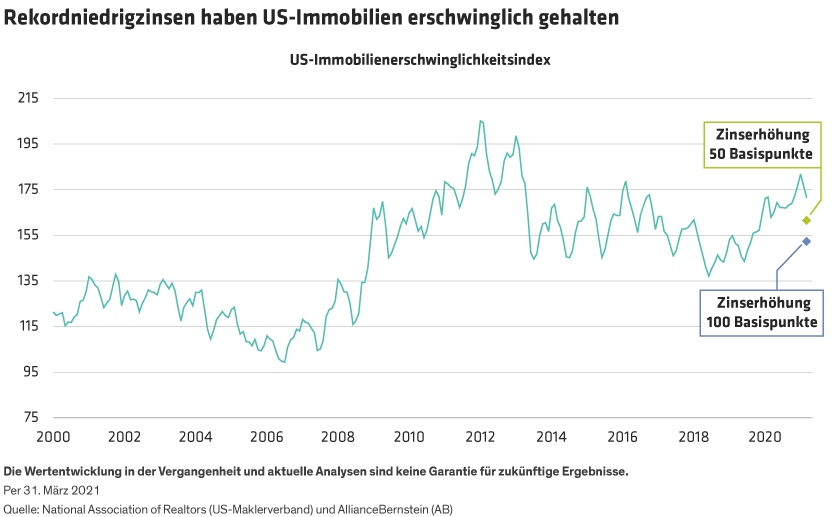

Auch die Verbraucher sind in einer besseren Position, sich ein Haus zu leisten. Die Sparquote der US-Privathaushalte ist während der Pandemie in die Höhe geschossen, und die Einkommen potenzieller Hauskäufer sind in den letzten Jahren schneller gestiegen als das Medianeinkommen. Infolgedessen können sich kreditwürdige Verbraucher selbst angesichts der deutlich verschärften Hypothekenkreditvergaberichtlinien dem Kaufrausch anschließen.

Allerdings ist das Bild der Erschwinglichkeit nicht ganz so rosig, denn die Preise steigen weiterhin schnell an. Irgendwann müssen das Beschäftigungs- und Wirtschaftswachstum mit dem Anstieg der Immobilienpreise Schritt halten, sonst könnte es schwierig werden, diese Zuwächse aufrechtzuerhalten.

Mehrere positive Faktoren

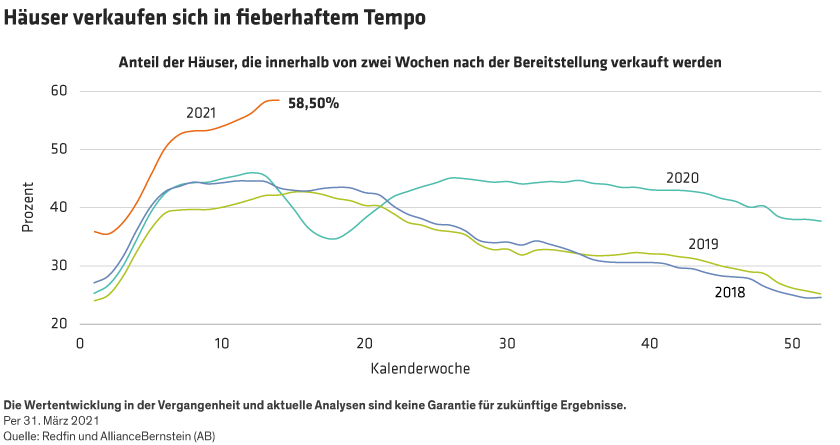

Wir erwarten, dass die solide Immobiliennachfrage auch nach der Pandemie anhalten wird. Im nächsten Jahr werden wirtschaftliche und demografische Faktoren den Preisanstieg bei Einfamilienhäusern weniger rasant vorantreiben als der aktuelle Anstieg von 11,2 % im Jahresvergleich. Kurzfristig dürften die Preise unserer Meinung nach zwischen 3 % und 6 % steigen.

Nachholbedarf, größere Flexibilität bei Heimarbeit, disziplinierte Bauherren, relativ niedrige Hypothekenzinsen, institutionelle Käufer und haushungrige Millennials sollten die Preise auch in absehbarer Zukunft stützen. Darüber hinaus wurden die Standards für die Vergabe von Hypothekenkrediten während der Pandemie deutlich verschärft, eine gewisse Lockerung auf ein normaleres Niveau könnte die Nachfrage ebenfalls unterstützen.

Anleger können von diesen Erwartungen einer anhaltenden Stärke des Immobilienmarktes durch Anlagen wie Credit-Risk-Transfer-Wertpapieren profitieren. Obwohl der Immobilienmarkt heiß und kalt laufen kann, erwarten wir, dass das Zusammentreffen dieser ungewöhnlichen Kräfte ihn im Gleichgewicht halten wird.