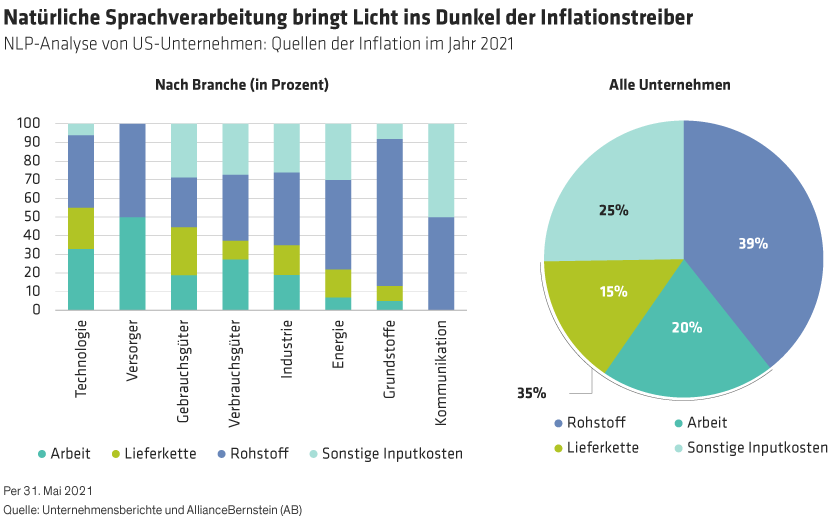

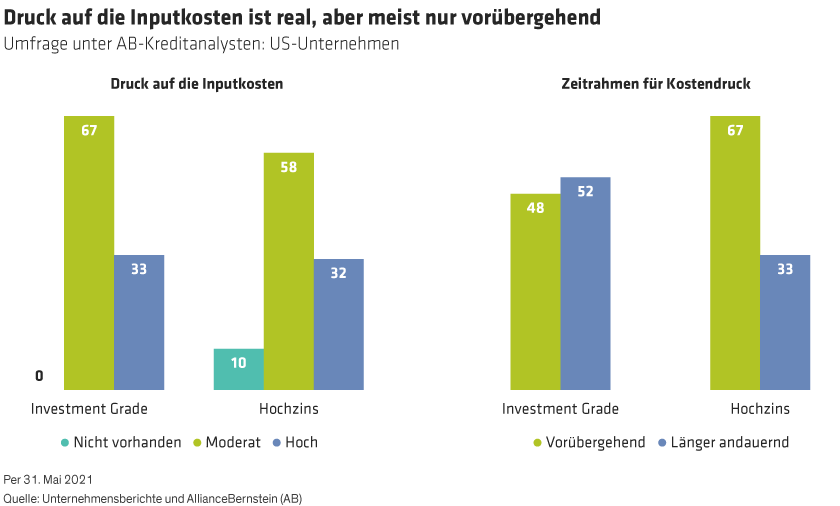

Die Ansichten auf Sektorebene zeigen ein differenzierteres Bild. Einige Sektoren – darunter Fluggesellschaften, Autos, Hotels und Freizeiteinrichtungen, Industrie, Einzelhandel, Supermärkte und Technologie – sind einem moderaten bis starken Druck auf die Inputkosten ausgesetzt, der wahrscheinlich bis 2022 und darüber hinaus anhalten wird, wenn die Wiedereröffnung abgeschlossen ist. Diese Sektoren gehörten zu denjenigen, die am stärksten von geschlossenen Fabriken und Geschäften oder von Reisebeschränkungen auf dem Höhepunkt der Pandemie betroffen waren.

Viele dieser Unternehmen haben die Möglichkeit, höhere Inputkosten in unterschiedlichem Maße weiterzugeben. Mit anderen Worten: Höhere Endpreise in diesen Sektoren könnten von Dauer sein. Aber wird sich das Tempo der steigenden Preise weiter beschleunigen? Um das festzustellen, haben wir zwei weitere Variablen untersucht: die Geschwindigkeit, mit der die geschrumpften Lagerbestände wieder aufgebaut werden können, und das Ausmaß der Kapazitätsengpässe.

Wir fanden heraus, dass die Unternehmen im Allgemeinen über genügend freie Kapazitäten verfügen, um einen anhaltenden Preisdruck nach oben zu verhindern, sobald sich die Lieferketten normalisieren, selbst bei einem längeren Zeitrahmen für den Wiederaufbau der Lagerbestände. Die einzige Ausnahme bildete die Technologiebranche. Glücklicherweise gehen viele Technologieunternehmen das Problem an, indem sie für das kommende Jahr zusätzliche Kapazitäten planen.

Im Gegensatz zu Sektoren, in denen der Kostendruck hartnäckig sein könnte, könnten einige Sektoren, die heute unter starkem Kostendruck stehen, feststellen, dass dieser schnell nachlässt. So haben zum Beispiel die Grundstoffindustrie, der Wohnungsbau, die Konsumgüterindustrie sowie die Lebensmittel- und Getränkeindustrie höhere Kosten zu verzeichnen, die hauptsächlich auf die zugrunde liegenden Rohstoffe zurückzuführen sind. Und der Warenterminmarkt sagt uns, dass diese höheren Preise nur von kurzer Dauer sein werden.

Vorübergehendes Anspringen der Inflation: Volks- und Betriebswirtschaft im Einklang

Die Quintessenz? In einigen Branchen könnte es zu anhaltenden Preissteigerungen kommen, aber insgesamt sind die Aussichten besser.

Unsere Analysen auf Unternehmensebene haben bestätigt, dass die US-Unternehmen angesichts des Schocks durch den Lockdown unter erheblichem Kostendruck stehen. Wir fanden jedoch keine überzeugenden Hinweise darauf, dass die Inflation in der Zeit nach der Pandemie weiter ansteigen wird. Vielmehr zeigen unsere detaillierten und genauen Einblicke in die US-Unternehmen, dass die derzeitige höhere Inflation wahrscheinlich wieder abebben wird.