-

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Drei Strategien für turbulente Anleihenmärkte

-

Duration moderat reduzieren

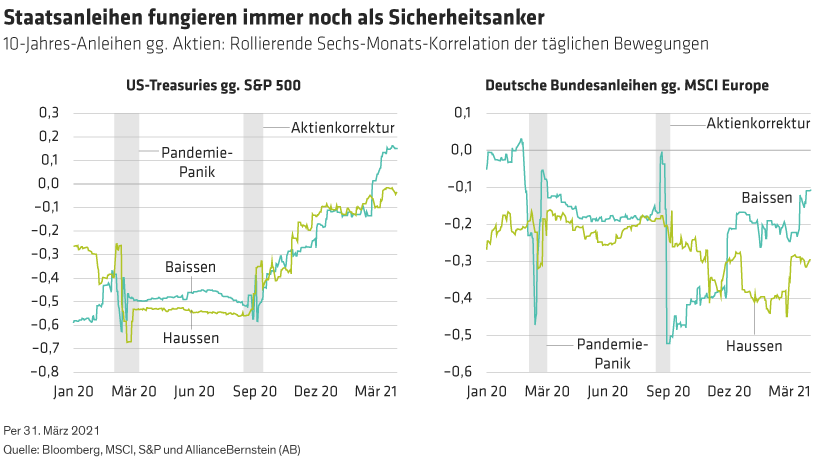

Eine moderate Verkürzung der Duration kann dazu beitragen, Volatilität und Verluste bei steigenden Zinsen zu mindern und ist zudem oft eine effektive Absicherung gegen das Inflationsrisiko. Aus zwei Gründen sollten Sie jedoch nicht in Barmittel umschichten oder Ihr Durationsengagement drastisch verkürzen. Erstens könnte diese Strategie dazu führen, dass Sie bald sowohl den einkommensgenerierenden Anleihen als auch der Inflation hinterherhinken. Zweitens dienen die Staatsanleihen, die für Duration sorgen, als Ausgleich für Verluste aus den Risikoanlagen – selbst wenn die Anleihenrenditen niedrig oder negativ sind.

An Tagen, an denen US-Aktien im Jahr 2020 fielen, blieb die Korrelation zwischen US-Treasuries und dem S&P 500 (Abbildung, unten links) unter –0,4. Und in Europa lagen die Renditen 10-jähriger deutscher Bundesanleihen weit im negativen Bereich, als die Aktienmärkte im März und September fielen. Doch die Korrelation zwischen Bundesanleihen und dem MSCI Europe Index (Abbildung, unten rechts) wurde während dieser Ausverkäufe sogar noch negativer und fiel auf etwa –0,5. Mit anderen Worten: Staatsanleihen bewiesen ihre defensiven Eigenschaften, als sie am meisten benötigt wurden.

-

Unkorrelierte Segmente kombinieren

Eine gesunde Allokation in verschiedene festverzinsliche Anlageklassen ermöglicht es Anlegern, an der Aufwärtsentwicklung zu partizipieren, wenn Risikoaktiva anziehen. Tatsächlich gehören zu den effektivsten aktiven Strategien solche, die Staatsanleihen und andere zinssensible Anlagen mit wachstumsorientierten Anleihen in einer einzigen, dynamisch verwalteten Strategie kombinieren.

Solch ein Ansatz kann Managern helfen, die Wechselwirkung zwischen Zins- und Bonitätsrisiken in den Griff zu bekommen. Die Fähigkeit, negativ korrelierte Anlageklassen neu zu gewichten, hilft dabei, Einkommen und potenzielle Erträge zu generieren und gleichzeitig das Ausmaß von Verlustphasen zu begrenzen. -

Höhere verzinste Sektoren nutzen

Risikoaktiva wie hochverzinsliche Unternehmensanleihen tendieren dazu, in einem Umfeld steigender Zinsen eine überdurchschnittliche Wertentwicklung zu erzielen, insbesondere wenn die Inflationserwartungen steigen. Das liegt daran, dass solche Bedingungen typischerweise mit einem soliden Wirtschaftswachstum einhergehen, das die Kreditvergabe unterstützt. Wenn Ihnen das bekannt vorkommt, dann liegt das daran, dass das unser heutiges Umfeld ist.

Anleger, die sich ernsthafte Sorgen über eine steigende Inflation machen, könnten explizite Inflationsschutzstrategien in Betracht ziehen. Anleger sind beim Aufbau eines Allwetterportfolios jedoch nicht auf inflationsgebundene Anleihen beschränkt.

Der Schlüssel ist die Diversifizierung. Suchen Sie nach überzeugenden Risiko-Ertrags-Profilen in Sektoren und Regionen mit unterschiedlichen Inflations- und Zinsumfeldern. Und seien Sie wählerisch. Fundamentale Faktoren sind wichtig. In einer Welt mit über 17 Billionen US-Dollar an negativ rentierenden Schuldtiteln heben sich Teile des globalen Marktes für Unternehmenskredite als eine große Gruppe von Vermögenswerten ab, die attraktive Renditen bieten. Die Fundamentaldaten sind im Großen und Ganzen günstig, die Unternehmen haben die niedrigen Zinsen genutzt, um ihre Liquiditätspuffer zu stärken, und die Angebots- und Nachfragedynamik ist sehr vorteilhaft.

Finanzanleihen sollten von einer wirtschaftlichen Erholung und steigenden Zinsen profitieren. Wenn die Zinsen steigen, steigen auch die Margen der Banken. In Europa beispielsweise liegen die Renditen für nachrangige Additional-Tier-1-Anleihen europäischer Banken über denen anderer europäischer und US-amerikanischer Hochzinsemittenten, obwohl ihre Bilanzen durch verbesserte Kapital- und Liquiditätsquoten gestärkt wurden.

Für einen gesunden Renditeaufschlag gegenüber Investment-Grade-Unternehmensanleihen können festverzinsliche Anleger auch auf verbriefte US-Vermögenswerte zurückgreifen. Insbesondere glauben wir, dass Credit-Risk-Transfer-(CRT-)Wertpapiere, von staatlich geförderten US-Unternehmen emittierte hypothekarisch gesicherte Anleihen, dank der robusten Nachfrage auf dem US-Wohnimmobilienmarkt besonders attraktiv sind. Aufgrund ihrer variablen Verzinsung bieten CRTs Schutz vor steigenden Zinsen und einen soliden Schutz vor Inflation.

Wir gehen außerdem davon aus, dass Schwellenländeranleihen durch den schwächeren US-Dollar, fortgesetzte fiskalische Anreize, attraktive Bewertungen und die starke Nachfrage der Anleger nach Einkommen in einem Niedrigzinsumfeld begünstigt werden.

Was haben diese verschiedenen Sektoren gemeinsam? Sie sollten alle davon profitieren, wenn die Impfkampagnen fortschreiten, die Volkswirtschaften sich wieder öffnen und das Wachstum wieder anzieht, was zu einer Verengung der Spreads führen würde.