Gestion des stratégies factorielles dans la pratique

Les principaux gérants systématiques disposent de vastes bases de données de recherche et de plateformes quantitatives internes de pointe, qui leur permettent d’identifier et d’accéder à des centaines de facteurs exclusifs. Ces facteurs ne seront pas tous mis en œuvre en continu au sein d’un portefeuille systématique. Les gérants peuvent effectuer une rotation en fonction des conditions de marché, au gré des changements de régimes d’investissement et de leur influence sur l’efficacité des différents facteurs.

Les approches fondées sur des facteurs prédictifs ont vu le jour sur les marchés actions, où la construction d’indices de référence est relativement simple et les prix sont largement transparents. Les stratégies factorielles sont arrivées plus récemment sur les marchés obligataires, qui sont plus importants, complexes et fragmentés entre des pools de trading disparates. Ces caractéristiques compliquent la recherche de liquidité et l’identification des prix sur les marchés obligataires.

La technologie de pointe et les analyses avancées sont par conséquent essentielles au fonctionnement des approches systématiques sur de tels marchés. Et bien que les recherches académiques justifient l’utilisation de facteurs prédictifs dans l’investissement obligataire, créer des portefeuilles rentables nécessite des compétences rigoureuses en matière de tests et d’application pratique.

Construction d’un portefeuille systématique : associer des facteurs prédictifs

Dans le cadre d’une approche systématique, chaque obligation de l’indice de référence est évaluée à l’aune d’un éventail de facteurs prédictifs et se voit ainsi attribuer une série de scores. Un titre peut par exemple avoir un score élevé pour l’aspect « value », mais faible en ce qui concerne le momentum. Un modèle de combinaison de facteurs cumule alors les différents scores afin de définir un score factoriel composite total pour chaque titre.

Ce modèle applique deux critères afin de construire un portefeuille sur la base des scores factoriels, à savoir l’efficacité prédictive et la corrélation avec d’autres facteurs, qu’il pondère à l’aide d’un algorithme déterminé par une technique d’apprentissage automatique. Cela permet de hiérarchiser le score factoriel total de chaque obligation en tenant compte d’autres contraintes en termes d’optimisation et de risque, dont principalement : obligation, émetteur, secteur, ESG, duration, spread, liquidité et limites de coûts de transaction. Le modèle cible ainsi des rendements corrigés du risque supérieurs en ajustant l’efficacité prédictive grâce à des contrôles des risques rigoureux.

Trois facteurs de succès critiques

Dans ce domaine relativement nouveau, la performance des produits obligataires systématiques de certains fournisseurs s’est avérée décevante, les rendements ne correspondant pas aux résultats contrôlés a posteriori. Nous pensons que trois erreurs sont fréquemment commises : l’appui sur des facteurs statiques, l’utilisation de données non fiables ainsi que l’incapacité à trouver des liquidités et à mettre en œuvre efficacement des idées. Celles-ci illustrent l’importance des trois « piliers » des stratégies systématiques efficientes :

Une approche factorielle dynamique. Les conditions de marché ne cessent de changer et l’efficacité factorielle varie d’un marché à l’autre au fil du temps. Par exemple, le portage (rendement) peut être un robuste sur les marchés des obligations investment grade, mais pas dans le segment du haut rendement où le risque de défaut est un moteur de performance plus important. C’est pourquoi il est essentiel d’évaluer les facteurs en permanence et de les gérer de manière dynamique.

Abondance de données. Disposer de données fiables est indispensable pour élaborer des stratégies systématiques efficaces. Les investisseurs systématiques ont besoin d’importantes quantités de données « propres » (exemptes d’anomalies et d’incohérences), approfondies et dotées d’un très long historique. La compilation de telles données est un exercice laborieux à forte intensité de recherche. Il implique d’amasser des données qui portent sur un vaste éventail d’indicateurs relatifs aux obligations, englobent des analyses à un moment précis des informations financières des entreprises dans de multiples domaines et couvrent de nombreuses classes d’obligations à l’échelle internationale.

Aspects liés à la liquidité. Les entreprises qui ne sont pas en mesure d’évaluer efficacement la liquidité d’une obligation seront dans l’incapacité de mettre en œuvre leurs idées d’investissement. Afin de se maintenir sur un marché qui intègre toute nouvelle information et y réagit de plus en plus rapidement, les gérants obligataires performants doivent recourir à des technologies qui regroupent toutes les plateformes externes de négociation de titres obligataires. Trouver les liquidités adéquates pour exécuter les transactions souhaitées est une condition préalable à la gestion des pondérations factorielles d’un portefeuille. Et trouver suffisamment de liquidités à des prix attrayants est capital, dès lors que les stratégies systématiques réalisent des transactions uniquement si celles-ci réussissent le test de l’efficacité des coûts de transaction.

Questions à poser à votre gérant systématique

Votre processus gère-t-il les facteurs de manière dynamique et combien de facteurs utilise-t-il ?

Selon nous, les stratégies systématiques qui recourent à un large éventail de facteurs pondérés de manière dynamique sont en meilleure position pour surperformer celles qui s’appuient sur un nombre restreint de facteurs et des pondérations statiques.

Avez-vous intégré l’analyse de liquidité dans votre processus d’investissement ?

Par rapport à la négociation d’actions, le trading d’obligations est nettement plus complexe : plus manuel, moins transparent et moins liquide. Il s’agit là d’un problème, en particulier pour les gestionnaires d’actions qui tentent de passer à l’investissement en obligations.

Par conséquent, il est important d’évaluer la liquidité dès le début. Les approches systématiques avancées intègrent des informations sur la liquidité en vue d’obtenir précisément les obligations sélectionnées par leurs modèles. Les approches trop basiques peuvent envoyer à leur table de négociation une liste d’obligations qui remplissent certains critères et acheter celles qu’elles peuvent obtenir – même s’il ne s’agit pas des premiers choix de leur modèle. Si les obligations disponibles à l’achat sont insuffisantes, le trading peut être retardé car le processus doit être relancé.

À quel point vos données sont-elles approfondies ?

Des données abondantes, propres, rigoureusement compilées et couvrant un historique de plusieurs années constituent la base même d’un solide investissement systématique. Gare aux gérants qui disposent de données à l’historique court et/ou ont acheté des ensembles de données de qualité inférieure.

Comment intégrez-vous l’IA dans votre processus ?

Les gérants peuvent créer de la valeur supplémentaire grâce à des techniques d’apprentissage automatique à de nombreux niveaux d’un processus systématique.

Les optimisations apportées par l’IA s’étendent du gain de temps et d’efficacité (identification de tendances des prix pour imputer des données manquantes de manière rapide et fiable) à des progrès en termes de qualité (amélioration des analyses pour de multiples facteurs de valorisation afin de trouver de nouveaux signaux et d’accroître l’efficacité des signaux existants). Les gérants qui n’exploitent pas la puissance de l’IA se feront très vite distancer.

Votre approche d’investissement est-elle exclusivement quantitative ?

À nos yeux, l’intégration d’experts quantitatifs au sein d’une équipe obligataire élargie qui englobe des professionnels de la gestion active fondamentale des obligations tels que des gérants de portefeuille et des traders peut offrir des avantages non négligeables. Cette expérience plus vaste est susceptible d’améliorer l’exécution et donc de réduire les coûts de transaction, tout en offrant une perspective étendue, des analyses pratiques et des contrôles d’intégrité qui permettent d’évaluer les facteurs et de perfectionner les modèles. L’équipe a également la possibilité de mettre en évidence les risques et les opportunités qui n’auraient auparavant peut-être pas été testés a posteriori, tels que les atouts découlant de l’intégration des émissions sur le marché primaire à un processus systématique.

Votre processus crée-t-il une boîte noire ?

L’approche obligataire systématique est une stratégie active, qui dépend de l’identification, de la sélection et du contrôle de facteurs prédictifs et nécessite une intervention humaine. Bien qu’un modèle détermine les pondérations factorielles et joue un rôle déterminant dans le contrôle a posteriori des données, l’implication de personnes est essentielle lorsqu’il s’agit de tester les facteurs et de décider d’en ajouter de nouveaux ou d’en supprimer d’autres.

Votre gérant devrait prouver non seulement qu’il comprend les facteurs, mais aussi qu’il est en mesure d’en identifier de nouveaux, d’en évaluer la performance et d’en modifier la combinaison à mesure de l’évolution des conditions.

Comment décririez-vous vos résultats ?

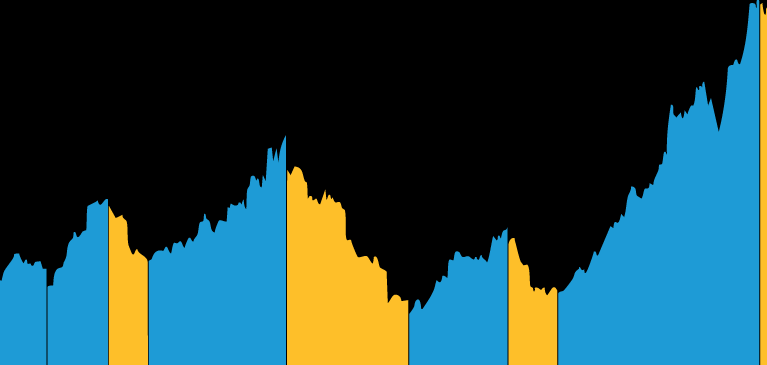

Les investisseurs devraient s’attendre à ce que des approches systématiques robustes présentent un risque de crédit inférieur à celui des produits actifs traditionnels, car elles placent davantage l’accent sur la sélection de titres et contrôlent plus rigoureusement les risques sectoriels et de crédit. Pour ces mêmes raisons, les gérants systématiques chevronnés devraient selon nous afficher également une participation à la hausse et à la baisse respectivement plus et moins élevée, couplée à d’importants ratios d’information.

Une idée dont l’heure est venue

Nous estimons que l’investissement obligataire systématique est une idée dont l’heure est venue. Il offre une approche active en mesure de générer des rendements attrayants, réguliers et décorrélés via :

- La sélection bottom-up et la structuration de nombreuses positions indépendantes

- Un haut niveau de contrôle des risques qui rend les portefeuilles systématiques relativement moins vulnérables aux pertes majeures résultant d’événement défavorables sur le front des taux d’intérêt, du crédit et d’autres facteurs

Ce double accent placé sur la surperformance liée à la sélection de titres individuels et le contrôle rigoureux des risques fait des approches systématiques des compléments aux stratégies obligataires actives les plus traditionnelles et, potentiellement, de puissantes sources de diversification de portefeuilles.

À l’heure actuelle, les investisseurs sont confrontés à un monde en constante évolution, caractérisé par une hausse de la disponibilité des données et l’avènement de l’IA, qui révolutionnent les paradigmes familiers. Une approche systématique de pointe qui exploite ces nouveaux développements peut selon nous contribuer à ouvrir une voie objective et factuelle vers des rendements obligataires ajustés du risque plus réguliers.

Pour de plus amples informations, consultez notre livre blanc intitulé « Systematic Fixed-Income Investing Comes of Age ».